Блог компании Mozgovik |Мой Рюкзак #14: Докупил долю в порту - кэша больше нет

- 28 февраля 2023, 17:49

- |

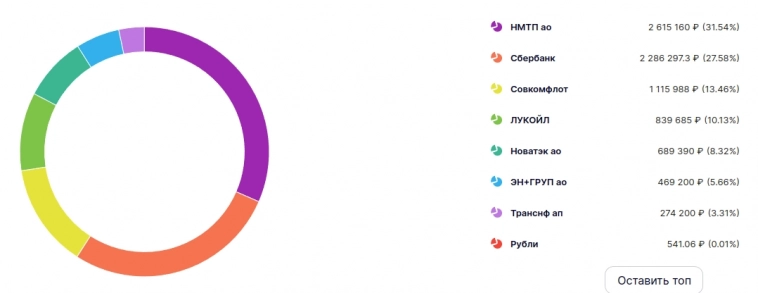

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки сегодня есть, а последний раз про портфель писал 9 февраля 2023 года (как раз набрал 20% кэша перед годовщиной СВО, вдруг были бы катаклизмы?)

Мой Рюкзак #13: Cash is Trash, но не в России?

Продолжается хорошее начало года, портфель держится крепко.

Было (8,2 млн рублей на 09.02.23)

Стало 8,3 млн рублей (100 тысяч лишними не будут)

( Читать дальше )

- комментировать

- 1К

- Комментарии ( 7 )

Блог компании Mozgovik |НМТП: каких дивидендов ждать от южных нефтяных ворот России в условиях санкций?

- 28 февраля 2023, 16:07

- |

Почти год назад после начала СВО публиковал инвест идею в НМТП: тогда и сейчас она кажется очевидной, хотя и дала порядка 20% годовых за год (с дивидендами) — НМТП — есть ли перспективы у российского нефтеналива?

Основные тезисы были:

👉 России нужны новые логистические маршруты в дружественные страны (товары пойдут с Балтики на Юг и Восток)

👉 Европейцы будут отказываться от российских товаров (трубопроводы под угрозой)

👉 Рост перевалки через нефтеналивные порты неминуем

Все тезисы успешно выполнены, а акции не выросли в 2 раза, как например ДВМП — давайте разберемся более глубоко, что за бизнес внутри НМТП и какие у него реальные перспективы на горизонте 3+ лет?

( Читать дальше )

Блог компании Mozgovik |Сырьевой срез в рублях - горбатого девальвация исправит или что происходит с рынком commodities?

- 24 февраля 2023, 22:29

- |

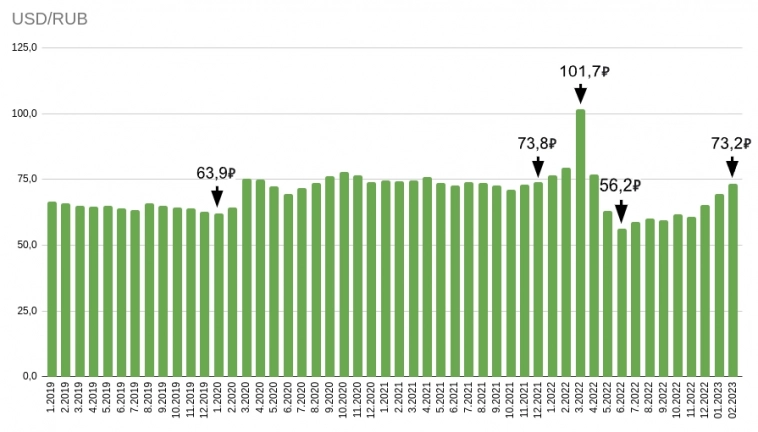

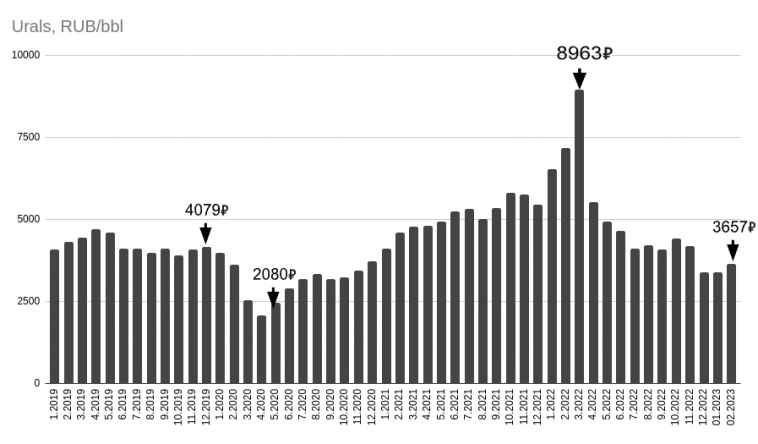

Регулярная рубрика с графиками основных цен на сырье в рублях/валюте с небольшими комментариями. Полный январь + большая часть февраля (для ориентира на месяц) внутри поста. Можно уже прикидывать результаты за 1 квартал исходя из этих данных.

Предыдущий пост тут — https://smart-lab.ru/company/mozgovik/blog/871667.php

Начинаем с USD/RUB — рубль продолжает слабеть к доллару, живительная девальвация в действии (дефицит бюджета будет спасен)

Вернулись на нормальный курс, как было в начале 2021 года (экспортеры выдохнули)

Нефть Urals и Brent

( Читать дальше )

Блог компании Mozgovik |Конспект звонка с IR ГМК Норникель: свет на дивиденды пролился?

- 21 февраля 2023, 19:05

- |

Пару минут назад закончилось интервью с главой IR ГМК Норникель.

Выписал основные тезисы, много интересного:

👉 Подняли зарплату на 20%

👉 1 млрд $ завис в иностранных банках, не можем получить оттуда деньги

👉 Контрактуются обычно на 1 год вперед, поэтому география продаж не поменялась в 2022. В 2023 скорее всего поменяется и будет переток с европейского рынка.

👉 Дисконтов на их продукцию нет и не было. Премии, которые были раньше к LME цене — снизились.

👉 Тяжело находить новых клиентов

👉 Есть сложности с логистикой (порты, аэропорты, суда)

( Читать дальше )

Блог компании Mozgovik |Нефть России #8: рекордные отгрузки на экспорт

- 20 февраля 2023, 23:26

- |

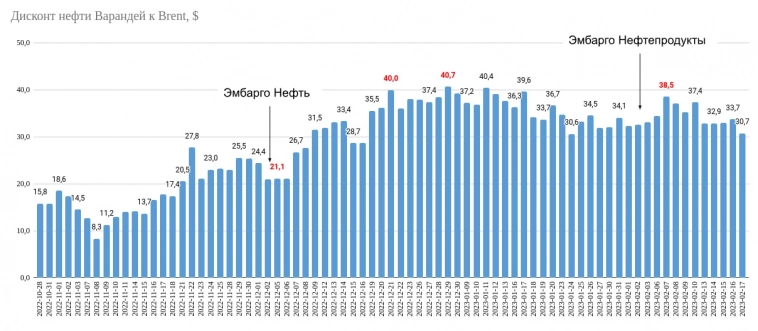

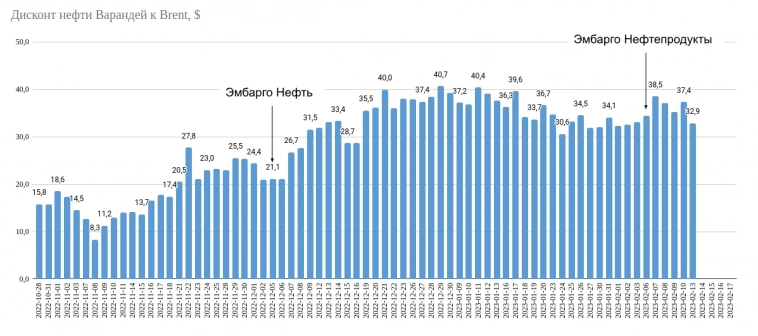

Экспортеры продолжают продавать свою нефть с дисконтом, но в пятницу он опустился до 30$

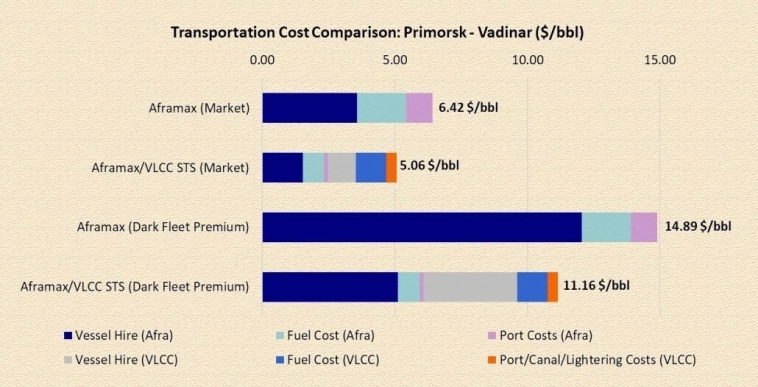

Один из источников дисконта найден у одного судоходного брокера: 11-15$ с барреля забирают танкеры, которые работают в тени. На мировом споте ситуация гораздо дешевле, но доступа российской нефти туда нет (без price cap в 60$).

Кстати, реальный дисконт для покупателей из Индии 10-13$ (запарсил данные с таможни). Добавляем туда стоимость доставки и получаем адекватный дисконт в 25-30$, остальное забирает нефтетрейдер.

( Читать дальше )

Блог компании Mozgovik |Эмбарго на дизель со стороны Европы: как повлияет на компании и можно ли это оценить?

- 17 февраля 2023, 15:51

- |

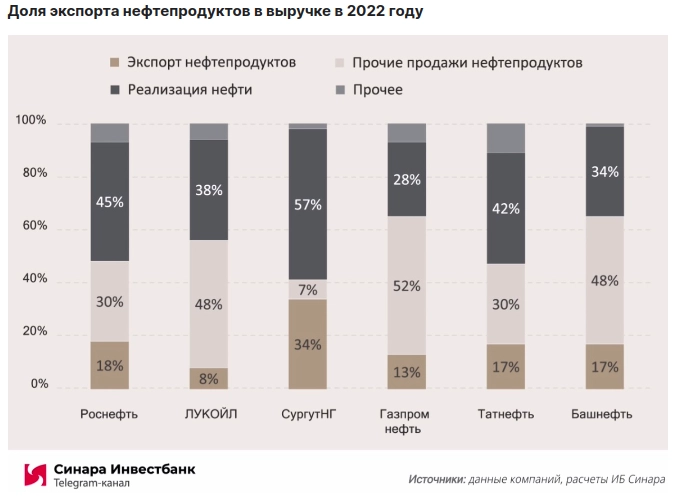

5 февраля наши нефтяники перестали грузить нефтепродукты в Европу — последний ручеек сверхмаржи с низким логистическим плечом. По оперативным данным с портов отгрузки нефтепродуктов уже снизились (писал об этом тут — https://smart-lab.ru/company/mozgovik/blog/878206.php), пофантазируем как это может отразится на нефтегазе и стоит ли переживать, если вы купили акции из этого сектора.

В сети и во всяких журналах гуляют такие таблички от разных инвестбанков

С учетом того, что половина экспорта нефтепродуктов (порядка 1,2 млн баррелей в сутки) поставлялось в ЕС — некоторые прогнозисты тут же пишут, что Сургтунефтегазу каюк (выручка упадет на 34%), а ЛУКОЙЛ тут самый крепкий.

Мое мнение — это дилетантство и так делать не нужно, смотреть нужно по объемам поставок (например в ЛУКОЙЛе такая маленькая доля из-за огромной выручки из-за трейдинга нефтью).

( Читать дальше )

Блог компании Mozgovik |Ситуация в экспорте нефти и нефтепродуктов #7: Тяжко, впереди спад добычи + законодательное ограничение дисконта на Urals

- 13 февраля 2023, 18:08

- |

Экспортеры продолжают продавать российскую нефть с астрономическим дисконтом в 30+баксов (но после инфы в пятницу о снижении добычи на 0,5 млн б/с и после закона об ограничении дисконта он упал на 4,5$ за 1 день!):

Весь дисконт выше 25 баксов с 1 июля нефтяники будут брать на себя! В целом при дисконте в 35 баксов это означает, что они будут работать в операционный убыток?

Суммарный экспорт через порты, восстановление произошло, но экспорт нефтепродуктов под ударом (в тч плановым т.к. НПЗ встали на ремонт раньше срока из-за эмбарго, надо будет смотреть на экспорт нефтепродуктов через 2-3 месяца!)

( Читать дальше )

Блог компании Mozgovik |ГМК Норникель: каких дивидендов ждать от горнометаллургического гиганта?

- 10 февраля 2023, 18:01

- |

ГМК Норникель выпустил отчетность за 12 месяцев по МСФО. Коротко в одной картинке от компании:

В целом ожидаемо, без сюрпризов — в этой статье https://smart-lab.ru/company/mozgovik/blog/873427.php прогнозировал аналогичные цифры (выручка 16 млрд $ от продажи металлов, и 8,5 млрд $ EBITDA ) — нас интересуют показатели в рублях конечно, для расчета дивидендов.

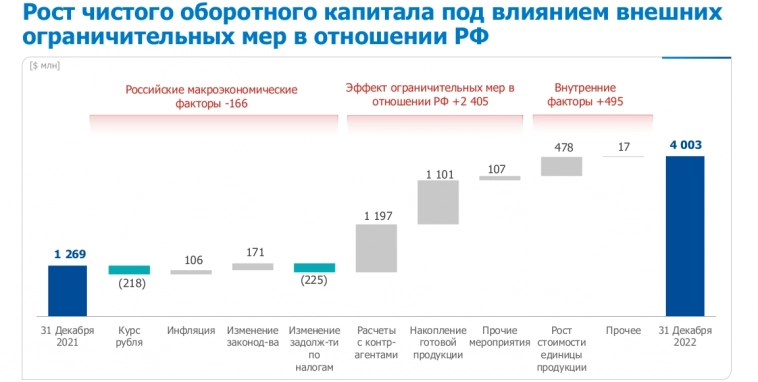

Единственное в чем сильно ошибся — в размере FCF. Аномально вырос оборотный капитал, выше всех прогнозов! 2,4 млрд $ это заслуга «новой реальности»

Мой расчет FCF был 1,8 млрд $, а получился 0,4 млрд $ — CAPEX оказался выше прогноза на 0,7 млрд $ + OCF получился ниже прогнозного в моих расчетах.

Обновленная таблица выглядит так (с учетом отчета), дивиденды от FCF выглядят совсем не густо, и предложение выплатить 1,5 млрд $ от Потанина выглядит интересным)) Основные показатели в млрд рублей. Внес данные отчета в 2022 год и обновил FCF на 23-24 год исходя из роспуск оборотного капитала в 2 млрд $ в течение 2 лет (об этом сказал CFO). Так же обновил прогноз по CAPEX исходя из последней презентации (4,7 млрд $ на 2023 год)

( Читать дальше )

Блог компании Mozgovik |Мой Рюкзак #13: Cash is Trash, но не в России?

- 09 февраля 2023, 20:04

- |

Мой Рюкзак #12: Январь всегда хорош, даже если прошла всего половина

Продолжается хорошее начало года (не как у акционеров KROT, MSTT и других мгтсов конечно), но считаю, что у моих позиций рост капитализации был фундаменатально обоснован. Ну или предполагаю так считать)).

Переходим к портфелю или моему пенсионному рюкзаку

Было (7,7 млн рублей на 16.01.23)

Стало (8,2 млн рублей на 09.02.23)

( Читать дальше )

Блог компании Mozgovik |Нефтепродуктовое эмбарго ЕС: снизились ли отгрузки дизеля и мазута на экспорт?

- 09 февраля 2023, 16:23

- |

Начали пожинать плоды — в последние 2 дня экспорт нефтепродуктов фактически обнулился.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс